ในช่วง 5 ปีของ “เศรษฐพุฒิ” ได้เผชิญกับความท้าทายหลายอย่างในช่วงดำรงตำแหน่ง ทั้งการระบาดของโควิด-19 จนถึงการเปลี่ยนผ่านทางการเมือง และจนกระทั่งวันสุดท้ายที่เผชิญกับประเด็นความเชื่อมั่นต่อระบบสถาบันการเงิน จาก “ภัยทุจริตการเงิน” ที่ยังเป็นเรื่องใหญ่ของสังคมไทย

บันทึกของ “เศรษฐพุฒิ” ได้แบ่งช่วงเวลาที่เกิดเหตุการณ์ใหญ่ ๆ ในระหว่างดำรงตำแหน่งผู้ว่าฯ มีรายละเอียดดังนี้

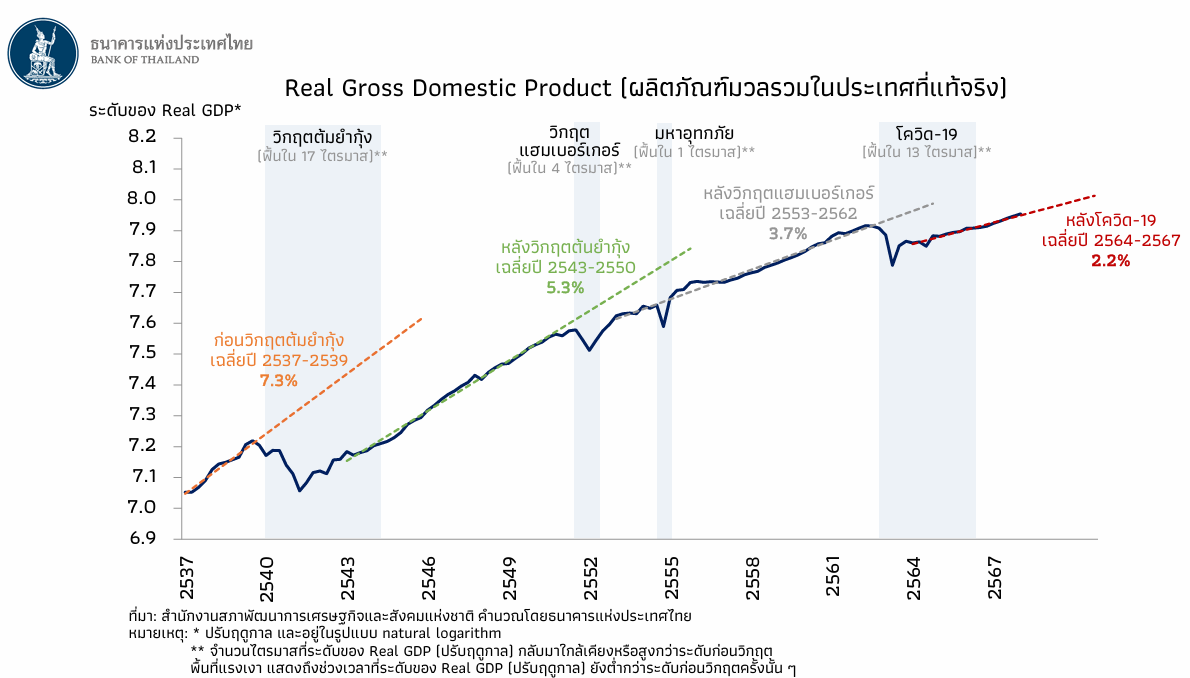

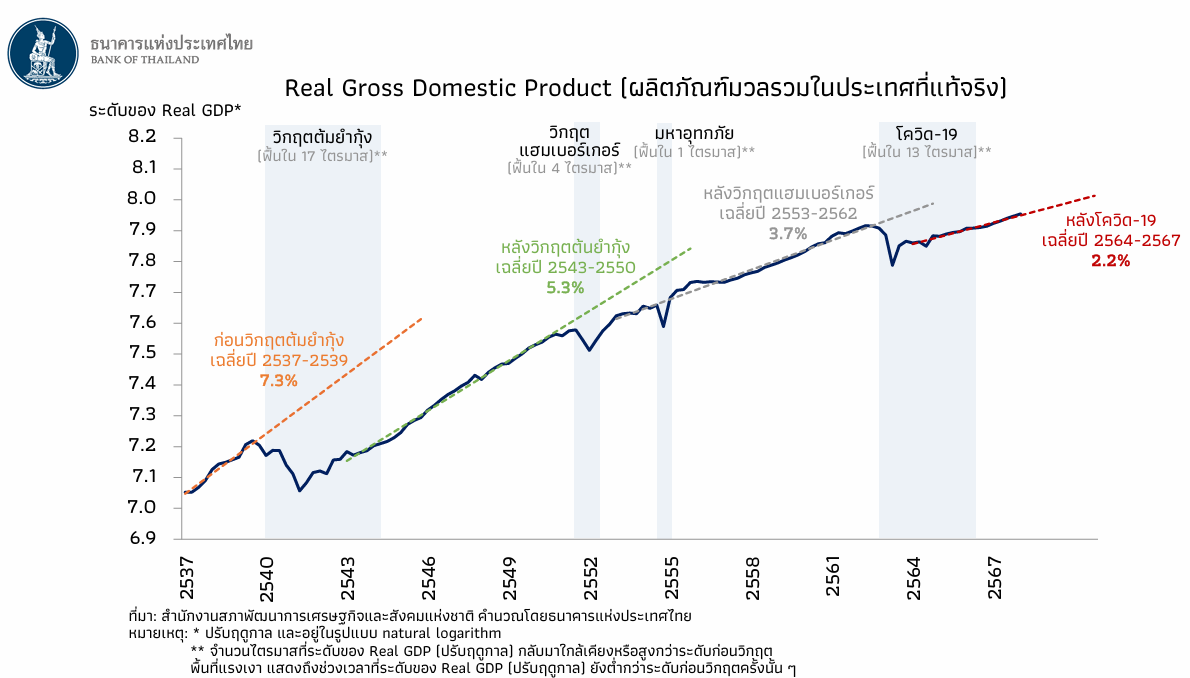

ตลอด 5 ปีที่ผ่านมา (ปี 2563-2568) เศรษฐกิจไทยต้องเผชิญกับความท้าทายอย่างต่อเนื่อง หลายเรื่องไม่เคยปรากฏมาก่อน ไม่ว่าจะเป็นวิกฤตโรคระบาด สงครามที่ส่งผลเป็นวงกว้าง ไปจนถึงปัญหาเชิงโครงสร้างที่หยั่งรากลึกมานาน ในฐานะองค์กรที่ดูแลเสถียรภาพเศรษฐกิจการเงินของประเทศ ธนาคารแห่งประเทศไทย(ธปท.) จำเป็นต้องดำเนินนโยบายอย่างรอบคอบและยืดหยุ่น ไม่ใช่เพียงเพื่อแก้ปัญหาเฉพาะหน้า แต่ยังต้องวางรากฐานให้เศรษฐกิจแข็งแรงพอที่จะเติบโตได้อย่างยั่งยืน

ภายใต้ภารกิจหลัก 3 ด้าน คือ การรักษาเสถียรภาพโดยรวม (macro-financial stability) การวางรากฐานภาคการเงินสำหรับอนาคต (Financial Landscape) และการคุ้มครองผู้ใช้บริการทางการเงิน(Consumer protection) หัวใจสำคัญของการดำเนินนโยบาย คือ การผสมผสานใช้เครื่องมือที่หลากหลาย หรือ “Integrated Policy Mix” เพราะ ธปท. ตระหนักดีว่า เครื่องมือหลักอย่าง “ดอกเบี้ย” นั้นจะส่งผลกระทบในวงกว้าง (Blunt Tool) อาจไม่เหมาะกับทุกสถานการณ์ ดังนั้น การแก้ปัญหาที่ซับซ้อนจึงต้องอาศัยเครื่องมืออื่น ๆ ร่วมด้วย ไม่ว่าจะเป็นมาตรการทางการเงินระยะสั้นที่ตรงจุด หรือการปฏิรูปเชิงโครงสร้างในระยะยาว

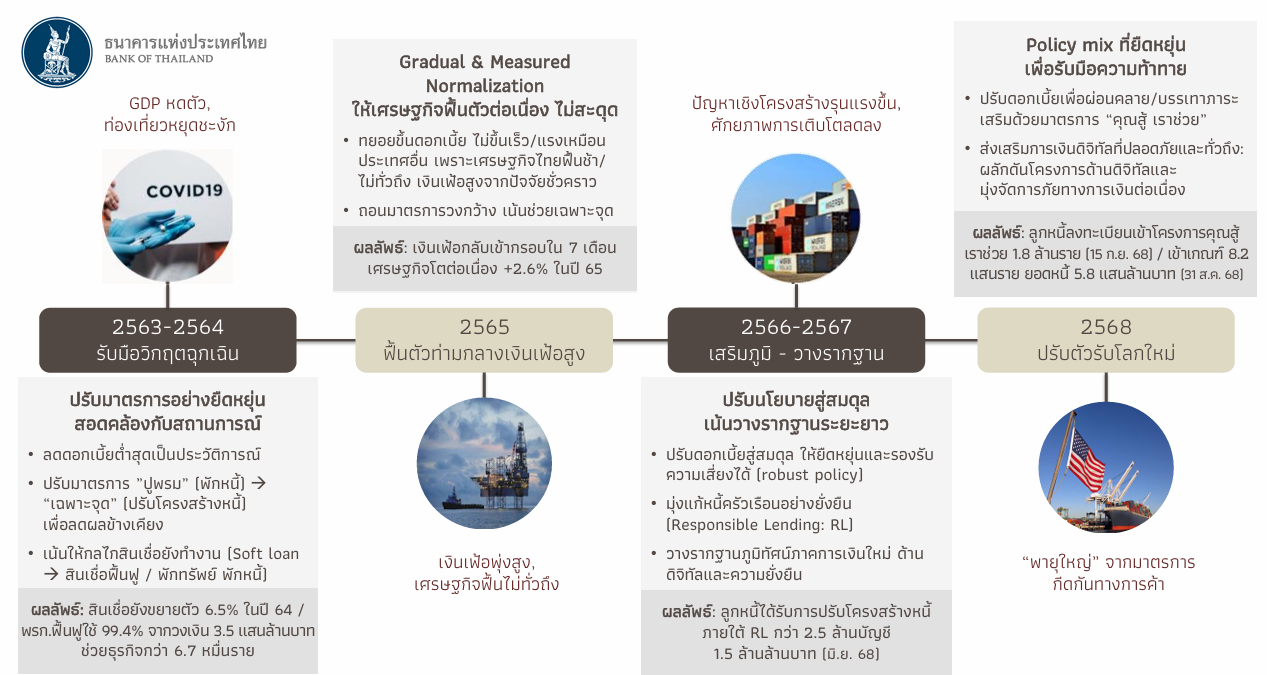

ปี 2563 – 2564: รับมือวิกฤตฉุกเฉิน (COVID-19)

ปี 2563 กิจกรรมทางเศรษฐกิจหยุดชะงักอย่างฉับพลันจากมาตรการ lockdown ในช่วงการระบาดของ COVID-19 GDP หดตัวมากที่สุดในรอบ 22 ปี ที่ 6.1% การท่องเที่ยวที่เป็นเส้นเลือดใหญ่ของเศรษฐกิจแทบจะเป็นอัมพาต จำนวนนักท่องเที่ยวต่างชาติที่เคยมี 40 ล้านคนต่อปีลดลงเหลือเกือบศูนย์ ขณะที่อัตราการว่างงานพุ่งสูงขึ้น เพราะกิจการไม่สามารถเปิดทำการได้ตามปกติ

ในภาวะวิกฤตเช่นนี้ เป้าหมายของ ธปท. คือ ดำเนินมาตรการให้ทันท่วงทีและต้องยืดหยุ่นพร้อมปรับเปลี่ยน เพื่อพยุงเศรษฐกิจไม่ให้ทรุดลงมาก รวมทั้งดูแลให้ระบบการเงินและระบบสถาบันการเงินยังทำงานได้ปกติและสามารถส่งผ่านความช่วยเหลือไปถึงผู้ได้รับผลกระทบได้

ในช่วงดังกล่าว กนง. ได้ลดอัตราดอกเบี้ยนโยบายเร็วและต่อเนื่องจนสู่ระดับต่ำสุดเป็นประวัติการณ์ที่ 0.5% ซึ่งถือว่าต่ำกว่าหลายประเทศในภูมิภาค ควบคู่กับการออกมาตรการทางการเงิน ทั้งแก้หนี้เดิมและเติมเงินใหม่ตัวอย่างมาตรการแก้ปัญหาหนี้เดิมของรายย่อยและธุรกิจ ได้แก่ การออกมาตรการพักชำระหนี้แบบ “ปูพรม”ให้กับลูกหนี้ธุรกิจและครัวเรือนในวงกว้างเป็นเวลา 3 – 6 เดือนตามประเภทสินเชื่อ

อย่างไรก็ดี ธปท.ตระหนักว่ามาตรการแบบปูพรมนั้นมีต้นทุนสูงและอาจสร้างผลข้างเคียงที่ไม่พึงประสงค์ในระยะยาว เช่น บั่นทอนวินัยทางการเงิน (moral hazard) จึงได้ปรับปรุงมาตรการอย่างต่อเนื่องเพื่อให้ตรงจุดและมีประสิทธิภาพมากขึ้นสอดคล้องกับสถานการณ์ที่เปลี่ยนไป โดยปรับมาตรการพักชำระหนี้วงกว้างให้เป็นการพักหนี้แบบสมัครใจ (opt-in) ไปจนถึงการปรับโครงสร้างหนี้ในช่วงหลัง โดย ธปท. ได้ผลักดันให้สถาบันการเงินเร่งปรับโครงสร้างหนี้ให้ลูกหนี้อย่างจริงจัง ควบคู่กับการผ่อนปรนเกณฑ์กำกับดูแลให้สถาบันการเงินช่วยเหลือลูกหนี้ได้คล่องตัวขึ้น

ส่วนมาตรการเติมเงินใหม่ ก็ได้ปรับจากสินเชื่อดอกเบี้ยต่ำ (soft loan) ในระยะแรก เป็น “สินเชื่อฟื้นฟู” ที่มีเงื่อนไขยืดหยุ่นขึ้น และ “โครงการพักทรัพย์ พักหนี้” ที่เน้นช่วยให้ธุรกิจโรงแรมที่ได้รับผลกระทบสูงยังสามารถรักษาทรัพย์สินไว้และไปต่อได้

การปรับมาตรการที่ยืดหยุ่นและตรงจุดนี้ สะท้อนหลักคิดในการดำเนินนโยบายที่พร้อมปรับตัว และการขับเคลื่อนมาตรการอย่างจริงจังเพื่อให้การช่วยเหลือเกิดประสิทธิผลสูงสุด ทำให้เศรษฐกิจไทยเดินหน้าต่อได้ (GDP ขยายตัว 1.6% ในปี 2564) ระบบการเงินโดยรวมยังทำงานได้ไม่สะดุด และกลไกสินเชื่อสามารถเป็นที่พึ่งให้กับเศรษฐกิจต่อไปได้ในช่วงเวลาที่ยากลำบากที่สุด โดยโครงการสินเชื่อฟื้นฟู และโครงการพักทรัพย์พักหนี้ ถูกใช้เกือบเต็มวงเงินที่ 3.5 แสนล้านบาท ช่วยธุรกิจได้กว่า 6.7 หมื่นราย

ปี 2565: ประคองการฟื้นตัวท่ามกลางเงินเฟ้อ

ขณะที่เศรษฐกิจไทยกำลังค่อย ๆ ฟื้นตัวในลักษณะที่ไม่ทั่วถึง (K-shaped Recovery) ก็ต้องเผชิญกับความท้าทายระลอกใหม่จากสงครามรัสเซีย-ยูเครน ซึ่งส่งผลให้ราคาพลังงานและสินค้าโภคภัณฑ์ในตลาดโลกพุ่งสูงขึ้น ประเทศเศรษฐกิจหลักหลายประเทศเร่งขึ้นอัตราดอกเบี้ยนโยบายเพื่อควบคุมเงินเฟ้อที่สูงขึ้นอย่างรวดเร็ว อัตราเงินเฟ้อไทยพุ่งแตะระดับสูงสุดในรอบหลายปีที่ 7.9% (เดือน ส.ค. 2565)

สถานการณ์ดังกล่าวสร้างโจทย์ที่ยากลำบาก คือ การรักษาสมดุลระหว่างการควบคุมเงินเฟ้อ กับการสนับสนุนให้เศรษฐกิจฟื้นตัวต่อเนื่อง ไม่สะดุด (smooth take-off) โดยในช่วงเวลานั้น ธปท. ถูกแรงกดดันให้ขึ้นดอกเบี้ยเร็วและแรงเหมือนหลายประเทศ เพราะมองว่าไทยขึ้นดอกเบี้ยช้าเกินไป (behind the curve)

ธปท. ได้เลือกดำเนินนโยบายการเงินที่เหมาะสมกับบริบทของประเทศ โดยทยอยปรับขึ้นดอกเบี้ยนโยบายอย่างค่อยเป็นค่อยไป (gradual and measured) ไม่ได้เร่งขึ้นดอกเบี้ยรุนแรงเหมือนธนาคารกลางขนาดใหญ่หลายแห่ง เนื่องจากเห็นว่าเงินเฟ้อของไทยมีสาเหตุหลักมาจากปัจจัยด้านอุปทาน (cost-push inflation)ซึ่งน่าจะเกิดขึ้นชั่วคราว อีกทั้งเศรษฐกิจยังฟื้นตัวไม่เต็มที่และไม่ได้ขยายตัวร้อนแรงเหมือนประเทศอื่น

การใช้นโยบายการเงินที่ตึงตัวมากไป (เหยียบเบรก) จึงอาจกระทบการฟื้นตัวโดยไม่จำเป็น ขณะเดียวกัน ธปท. ได้ทยอยถอนมาตรการช่วยเหลือวงกว้างบางส่วน เพื่อให้นโยบายปรับสู่ภาวะปกติและลดผลข้างเคียงต่อระบบการเงิน เช่น ปรับอัตราเงินนำส่งเข้ากองทุนเพื่อการฟื้นฟูและพัฒนาระบบสถาบันการเงิน (Financial Institutions Development Fund: FIDF) ของสถาบันการเงินกลับมาเป็นปกติที่ 0.46% จากที่ปรับลดเหลือ0.23% ในช่วงโควิด ขณะที่อัตราการผ่อนชำระขั้นต่ำของบัตรเครดิต ธปท. ยังขอให้คงการลดอัตราฯ ไว้ที่ 5% จนถึงปี 2566 ก่อนที่จะให้ทยอยปรับอัตราฯ ขึ้นเป็น 8% ต่อไป

มองย้อนกลับไป การเลือกปรับดอกเบี้ยอย่างค่อยเป็นค่อยไป โดยให้ความสำคัญกับบริบทการฟื้นตัวของไทยมากกว่าสถานการณ์ในต่างประเทศ ถือเป็นการตัดสินใจที่เหมาะสม โดยเงินเฟ้อทยอยปรับลดลงกลับเข้าสู่กรอบเป้าหมายได้ภายใน 7 เดือน โดยไม่ทำให้การฟื้นตัวของเศรษฐกิจต้องสะดุดลง (GDP ขยายตัว2.6% ในปี 2565)

ปี 2566 – 2567: วางรากฐานทางการเงินเพื่อสร้างภูมิคุ้มกัน

เมื่อแรงกดดันด้านเงินเฟ้อคลี่คลายลง เศรษฐกิจโลกกลับเผชิญความผันผวนระลอกใหม่ ทั้งจากทิศทางดอกเบี้ยขาขึ้นในประเทศเศรษฐกิจหลักและการชะลอลงของเศรษฐกิจจีน ส่วนเศรษฐกิจไทยแม้จะฟื้นตัวต่อเนื่อง แต่กลับเติบโตได้ไม่ดีเท่าที่ควร โดยภาคการผลิตและอุตสาหกรรมชะลอลง ซึ่งไม่ได้มาจากปัจจัยเชิงวัฏจักรภายนอกเท่านั้น แต่ยังสะท้อนปัญหาเชิงโครงสร้างภายในประเทศที่สะสมมานาน ทั้งศักยภาพการเติบโตของเศรษฐกิจที่ลดลง และปัญหาหนี้ครัวเรือนที่อยู่ในระดับสูงราว 90% ต่อ GDP การดำเนินนโยบายในช่วงนี้ จึงมุ่งเน้นการปรับเข้าสู ่ระดับที่ช่วยรักษาสมดุลของเศรษฐกิจในระยะปานกลางควบคู่ไปกับการวางรากฐานสำหรับอนาคต

ภายใต้หลักคิดของการทำ “นโยบายที่พร้อมรับมือกับความไม่แน่นอน” (robust policy) ที่ต้องยืดหยุ่น สามารถรองรับพลวัตของเศรษฐกิจการเงินที่เปลี่ยนแปลงเร็ว และใช้เครื่องมือแบบผสมผสาน (policy mix) ให้เกิดประสิทธิผลสูงสุด โดยในช่วงนี้ กนง. ได้ทยอยปรับขึ้นอัตราดอกเบี้ยสู่ระดับ 2.5% ซึ่งเป็นระดับที่เอื้อต่อการเติบโตตามศักยภาพเศรษฐกิจในระยะยาว และการรักษาเสถียรภาพเศรษฐกิจการเงิน (neutral rate)

นอกจากการปรับมาตรการระยะสั้นให้อยู่ในจุดสมดุล ธปท. ยังให้ความสำคัญกับนโยบายระยะยาวเพื่อแก้ปัญหาเชิงโครงสร้างของเศรษฐกิจ ทั้งหนี้ครัวเรือนที่อยู่ในระดับสูง และการพัฒนาภาคการเงินให้สามารถสนับสนุนการปรับตัวของเศรษฐกิจในระยะต่อไป โดยมีนโยบายสำคัญดังนี้

1. การแก้ปัญหาหนี้ครัวเรือนอย่างยั่งยืน: ธปท. ได้ยกระดับการแก้ปัญหาหนี้ให้เป็นระบบและครบวงจรมากขึ้น โดยออกหลักเกณฑ์การให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม (Responsible Lending)และมาตรการแก้หนี้เรื้อรัง (persistent debt) ควบคู่กับการปรับปรุงเกณฑ์การกำกับดูแลที่เป็นรูปธรรม เช่น การปรับวิธีการคิดดอกเบี้ยผิดนัดชำระหนี้ให้เป็นธรรมขึ้น โดยให้คิดเฉพาะเงินต้นของงวดที่ผิดนัด จากเดิมที่คิดจากฐานเงินต้นคงค้างทั้งหมด

อย่างไรก็ตาม มาตรการแก้หนี้เรื้อรังกลับมีผู้เข้าร่วมน้อยกว่าที่คาด ซึ่งสะท้อนให้เห็นว่าเงื่อนไขที่ห้ามก่อหนี้ใหม่นั้นไม่สอดคล้องกับความจำเป็นของลูกหนี้ และเป็นบทเรียนสำคัญในการออกแบบนโยบายแก้หนี้ในระยะต่อไป

2. การผลักดันภูมิทัศน์ภาคการเงินใหม่ (New Financial Landscape): ธปท. ได้ริเริ่มวางทิศทางปรับภูมิทัศน์ภาคการเงินใหม่ในภาพรวมตั้งแต่ปี 2565 และทยอยขับเคลื่อนแผนงานภายใต้ทิศทางดังกล่าวให้เป็นรูปธรรม ซึ่งหลายเรื่องต้องใช้เวลาและอาจไม่เห็นผลเร็ว ได้แก่

- o ด้านดิจิทัล (digital): ส่งเสริมนวัตกรรมที่รับผิดชอบ (responsible innovation) ภายใต้แนวคิด “3 Opens”: Open Competition – อนุญาตให้จัดตั้งธนาคารพาณิชย์ไร้สาขา (Virtual Bank) เพื่อเพิ่มการแข่งขันและช่วยนำเสนอบริการทางการเงินใหม่ ๆ ที่ตอบสนองความต้องการที่หลากหลายของผู้ใช้บริการทางการเงินแต่ละกลุ่ม, Open Infrastructure – เชื่อมโยงระบบการชำระเงินข้ามพรมแดน ช่วยลดต้นทุน และเพิ่มความสะดวกให้แก่ผู้ใช้บริการ รวมทั้งผลักดันกลไกค้ำประกันเครดิตให้ยืดหยุ่นและมีประสิทธิภาพขึ้น, Open Data เริ่มโครงการ Your Data ที่ให้ประชาชนสามารถใช้ประโยชน์จากข้อมูลของตนเองได้มากขึ้น เพื่อสนับสนุนการเข้าถึงสินเชื่อและบริการทางการเงินที่ตอบโจทย์

- o ด้านความยั่งยืน (sustainability): สนับสนุนการเปลี่ยนผ่านไปสู่เศรษฐกิจที่เป็นมิตรต่อสิ่งแวดล้อม (brown เป็น less brown) โดยสร้างผลข้างเคียงให้น้อยที่สุด (low disruptive transition) ซึ่งต้องสร้างสมดุลระหว่างความสามารถในการปรับตัวและผลกระทบที่จะเกิดขึ้น โดย ธปท. ได้ทยอยวางกลไกพื้นฐานที่สำคัญอย่างต่อเนื่อง เช่น การจัดทำมาตรฐานกลางเพื่อจำแนกกิจกรรมทางเศรษฐกิจตามระดับความเป็นมิตรต่อสิ่งแวดล้อม (taxonomy)และผลักดันโครงการสนับสนุนสินเชื่อเพื่อการเปลี่ยนผ่าน (Financing the Transition) ให้เกิดขึ้นได้จริง มีผู้ได้รับประโยชน์ และสามารถขยายผลในวงกว้างได้

ปี 2568-ปัจจุบัน: สนับสนุนการปรับตัวรับโลกใหม่

ล่าสุด เศรษฐกิจไทยยังพบกับความท้าทายเพิ่มเติมจากมาตรการกีดกันทางการค้าของสหรัฐฯ (US Tariffs) ซึ่งเป็น “พายุลูกใหญ่” ที่จะส่งผลกระทบต่อทิศทางการค้าและการลงทุนทั่วโลก รวมทั้งกดดันภาคการผลิตและการส่งออกของไทยให้ต้องเร่งปรับตัว ภายใต้สถานการณ์ที่เศรษฐกิจมีแนวโน้มเติบโตต่ำกว่าศักยภาพและเงินเฟ้ออยู่ในระดับต่ำต่อเนื่อง ธปท. จึงปรับทิศทางนโยบายการเงินให้ผ่อนคลายมากขึ้น

ขณะที่ยังให้ความสำคัญกับการรักษาพื้นที่ทางนโยบาย (policy space) ไว้รองรับความไม่แน่นอนในอนาคตเป้าหมายหลักของการทยอยปรับลดดอกเบี้ยนโยบายลง 4 ครั้ง (ตั้งแต่ปลายปี 2567- เดือน ส.ค. 2568) สู่ระดับ 1.5% ในช่วงนี้ ไม่ใช่เพื่อ “กระตุ้น” เศรษฐกิจในระยะสั้น แต่เป็นการ “ผ่อนคลายภาวะการเงิน” และ “บรรเทาภาระ” ให้กับภาคธุรกิจและครัวเรือนที่เปราะบาง เพื่อเอื้อต่อการปรับตัวรับกับโครงสร้างเศรษฐกิจโลกที่กำลังเปลี่ยนแปลงไปได้

นอกจากการผ่อนคลายภาวะการเงินแล้ว ธปท. ยังได้ออกมาตรการภายใต้โครงการ “คุณสู้ เราช่วย” เพื่อช่วยกลุ่มเปราะบางที่มีศักยภาพให้สามารถรักษาทรัพย์สิน และลดภาระหนี้เพื่อให้ลูกหนี้กลับมาจ่ายไหว (ตัวเบาขึ้น) และไปต่อได้

ขณะเดียวกัน ภารกิจด้านการวางรากฐานภาคการเงินที่ได้ริเริ่มไว้ก็มีความคืบหน้าเป็นรูปธรรมหลายอย่างเช่น การประกาศรายชื่อผู้ที่ได้รับความเห็นชอบให้จัดตั้งธนาคารพาณิชย์ไร้สาขา (Virtual Bank) การเปิดบริการขอข้อมูลการใช้-ชำระค่าน้ำ-ไฟ เพื่อนำไปขอสินเชื่อภายใต้โครงการ Your Data และโครงการสนับสนุนสินเชื่อเพื่อการเปลี่ยนผ่าน (Financing the Transition) ที่ปล่อยสินเชื่อไปแล้ว 9.6 หมื่นล้านบาท จากเป้าหมาย 1 แสนล้านบาท

ทั้งนี้ นอกจากการผลักดันด้านนวัตกรรมแล้ว หนึ่งในหัวใจสำคัญที่จะนำไปสู่ภาพ “การเงินดิจิทัลที่ปลอดภัยและทั่วถึง (Safe and Inclusive Digital Finance)” คือ การสร้างความเชื่อมั่นของผู้ใช้บริการที่มีต่อระบบการเงิน ระบบการชำระเงิน และการใช้บริการทางการเงินต่าง ๆ รวมถึงการจัดการภัยทุจริตทางการเงิน

ธปท. ร่วมกับหน่วยงานที่เกี่ยวข้องได้ออกมาตรการเพื่อจัดการภัยทุจริตทางการเงินอย่างต่อเนื่อง โดยปรับนโยบายให้เหมาะสมกับบริบทในแต่ละช่วง เช่น การกำหนดมาตรฐาน Mobile Banking Security (เช่น ห้ามส่ง SMS แนบ link /สแกนหน้าก่อนโอน) การจัดการบัญชีม้าที่เข้มข้นขึ้น และการกำหนดแนวทางการร่วมรับผิดชอบ (Shared Responsibility)

การเดินทางตลอด 5 ปีที่ผ่านมาสอนเราว่า การดูแลเศรษฐกิจของประเทศไม่มีสูตรสำเร็จตายตัว ทุกการตัดสินใจล้วนมาจากการชั่งน้ำหนักปัจจัยรอบด้านภายใต้ข้อมูลที่ดีที่สุด ณ เวลานั้น และต้องพร้อมเรียนรู้และปรับเปลี่ยนเสมอ ภารกิจของธนาคารกลางไม่ใช่แค่การแก้ปัญหาเฉพาะหน้า แต่คือการทำงานหนักในวันนี้ เพื่อสร้างเสถียรภาพและรากฐานที่แข็งแกร่งให้เศรษฐกิจไทยสำหรับวันข้างหน้า

แทรกแซงแบงก์ชาติไม่ส่งผลดี

เศรษฐพุฒิ ยังฝากรัฐบาลใหม่ถึงบทบาทของธนาคารกลางด้วยว่า ธนาคารกลางที่มีความอิสระและสามารถทำตามหน้าที่ได้นั้น ตามประวัติศาสตร์ของหลายประเทศผลสะท้อนออกมาแล้วว่าส่งผลดี และเช่นเดียวกันตามประวัติศาสตร์ก็สะท้อนด้วยว่าการทำลายความเป็นอิสระของธนาคารกลางนั้น จะเกิดปัญหาตามมา เช่น ประเทศศรีลังกาที่กำลังวิฤต ก็มาจากกการที่รัฐบาลแทรงแซงการทำงานของธนาคารกลาง ถือเป็นประสบการณ์จากต่างประเทศที่ไม่ควรลืม โดยเฉพาะความเชื่อมั่นถ้าหายไปก็จะฟื้นกลับมาได้ยาก ตัวอย่างสหรัฐอเมริกา มีความน่าเป็นห่วง เพราะปกติจะเป็นแหล่งลงทุนที่ปลอดภัย (Safe Haven) แต่กลับเกิดสิ่งที่ไม่คาดคิด จากการที่เงินดอลลาร์อ่อนค่า ทั้งที่ตามปกติการตั้งกำแพงภาษี (Tariff) ควรจะทำให้ดอลลาร์แข็งค่า เนื่องจากคนกังวลสหรัฐฯ ในหลายเรื่อง ไม่ใช่เฉพาะเรื่องการพยายามแทรกแซงธนาคารกลางของรัฐบาลสหรัฐฯ ดังนั้นเรื่องความเชื่อมั่นเป็นเรื่องที่ต้องใส่ใจอย่างมาก หากความเชื่อมั่นหายไปจะฟื้นกลับมาลำบาก

เนื้อหาที่เกี่ยวข้อง:

การเงินการคลัง

การเงินการคลัง